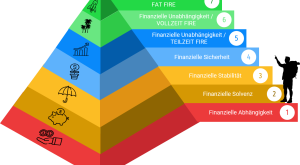

Wie ihr vielleicht schon wisst habe ich mir das Ziel gesetzt, mit 45 finanziell frei zu sein und die Option zu haben, in Rente gehen zu können.

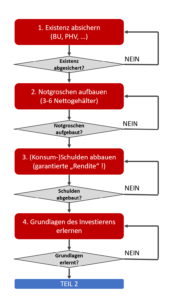

Heute möchte ich euch 10 Schritte zeigen, die Ihr gerade als (Berufs-)Anfänger durcharbeiten solltet, damit ihr finanziell optimal für die Zukunft aufgestellt seid und finanziellen Erfolg habt. Mit diesen 10 Schritten könnt ihr es mit dem richtigen Biss & etwas Glück sogar schaffen, finanziell frei zu werden – davon bin ich überzeugt!

Die Serie Finanzen für Anfänger ist in 3 Beiträge aufgeteilt: Teil 1, Teil 2 und Teil 3.

Legen wir in diesem ersten Teil mit den ersten 4 von 10 Schritten los!

1. Existenz absichern

Bevor du langfristig dein Vermögen anlegst, gilt es, sich grundsätzlich zuerst einmal gegen existentielle Risiken abzusichern. Dazu gehören aus meiner Sicht mindestens eine Berufsunfähigkeitsversicherung (BU) und eine Private-Haftpflicht-Versicherung (PHV). Mit einer guten BU bist du bei Verlust deines Arbeits-Einkommens z.B. durch Unfälle oder Krankheiten abgesichert. Mit einer guten PHV sicherst du dich gegen die größten Schadensersatzforderungen ab, die durch das Beschädigen von fremdem Eigentum oder gar durch das Verletzen von Menschen entstehen. Mit dieser Absicherung ersparst du dir die größten finanziellen Rückschläge, die ansonsten im schlimmsten Fall deine gesamte Existenz gefährden können.

Wenn du einen PKW besitzt ist auch eine gute KFZ-Haftpflicht notwendig. Ich selbst bin bei der HUK24* und habe hier mit meinen bisherigen Schäden am KFZ gute Erfahrungen gemacht. Das Preis-Leistungs-Verhältnis finde ich sehr, sehr gut.

Weitere Versicherungen können je nach deiner persönlichen Situation sinnvoll sein und schützen vor kleineren bis mittleren finanziellen Rückschlägen & Schäden (Rechtsschutz, Hausrat, Reise Auslandskrankenversicherung, Hundehaftpflicht, Risikolebensversicherung, Zahnzusatzversicherung). Genaueres kannst du dazu online nachlesen oder wenn es zu kompliziert wird auch bei einem Berater erfragen. Nicht alle Versicherungen sind hierbei immer sinnvoll, also lass dir nichts Unnötiges aufdrängen.

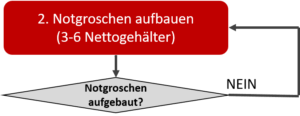

2. Notgroschen aufbauen

Um im Alltag als auch in Notfällen immer liquide zu sein, ist ein finanzielles Notpolster zwingend notwendig. Daher empfehle ich dir, vollkommen getrennt von allen Anlagen eine leicht zugängliche Geldreserve zu halten. Den Notgroschen solltest du vollkommen getrennt von deinen anderen Geldanlagen betrachten. In der Regel wird das ein Girokonto , Sparbuch oder Tagesgeldkonto sein. Ganz wichtig: Du musst mit diesem Teil deines Geldes also nicht die letzten Renditepunkte mit einem Tagesgeldkonto auf Malta rausholen – bleib hier auf der sicheren, liquiden und risikoarmen Seite (z.B. mit einem kostenlosen Konto bei der DKB*)!

Die Höhe deiner Reserve ist individuell zu bestimmen, je nachdem welche laufenden Ausgaben und Fixkosten du hast.Als Faustformel kannst du hier von drei bis sechs Netto-Monatsgehältern ausgehen oder das 6 bis 9 fache deiner monatlichen Ausgaben ansetzen. Damit kannst du selbst bei einem Jobverlust und gegebenenfalls gleichzeitig fälliger Autoreperatur trotzdem alle Rechnungen zahlen und 4-6 Monate überbrücken, um die Situation wieder zu stabilisieren.

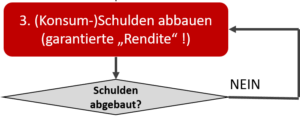

3. Schulden und Kredite abbauen

Solange ihr noch Kredite tilgt oder anderweitige Schulden habt, ist es in den meisten Fällen sinnvoll, zuerst die Schulden abzubauen – dort habt ihr eine „sichere Rendite“, dadurch, dass ihr die Schulden abbezahlt und eben den Kreditzins laufend tilgt. Der Schuldzins ist stets höher als der risikoarme Zins – beispielsweise liegen die Schuldzinsen/Überziehungszinsen auf Girokonten teilweise zwischen 7 und 15%, während die sichere Rendite auf dem Girokonto derzeit nahe bei 0% liegt oder sogar negativ ist (siehe hier im Kontenvergleich). Daher ist die beste „Geldanlage“ bei vorhandenen Konsumschulden erst einmal die Tilgung von Konsumschulden!

Die Tilgung deiner Dispozinsen von 7-15% ist besser als auf noch mehr Rendite am Aktienmarkt oder in anderen Märkten zu hoffen. Denn die Tilgung deiner Dispozinsen liefert eine „sichere“ Rendite im Gegensatz zur Anlage deines Geldes z.B. in Aktien, Bitcoin, Gold oder Immobilien. Hast du also höhere „schlechte“ Schulden (z.B. Konsumschulden wie einen Autokredit, Fernsehkredit, Möbelkredit o.ä.) und investierst gleichzeitig in Aktien, entspricht das im Wesentlichen einer Anlage „auf Pump“. Und das birgt meiner Meinung nach enorme Risiken bis hin zur Gefährdung eurer finanziellen Zukunft. Im schlimmsten Fall sind die Aktienmärkte gerade abgestürzt, du verlierst deine Arbeit und hast weiterhin große laufende Konsum-Kredite, welche du vielleicht nicht mehr bedienen kannst und wohinter vergleichsweise wenig finanzieller Wert dahinter steht.

Ausgenommen hiervon sind „gute Schulden“, die in einem annehmbaren Maße für Investitionen (und eben nicht für Konsum) genutzt werden. So ist beispielsweise bei Immobilien der Kredit bei der Bank ein gängiges Mittel, um die Eigenkapitalrendite zu erhöhen. – hier macht eine schnellstmögliche Abzahlung der Schulden nicht immer Sinn. Aber auch hier ist darauf zu achten, dass die Finanzierung bzw. Nutzung von Krediten in einem gesundem Rahmen bleibt. So ist z.B. eine 115% Finanzierung nur mit Fremdkapital bei Immobilien natürlich viel riskanter als eine Finanzierung mit nur 60% Fremdkapital. Auch ist eine zu 60-90% fremdfinanzierte Immobilie mit parallelem Aufbau eines Aktiendepots denkbar. Bei solchen gehebelten Investments solltest du dir aber die Risiken immer klar bewusst machen.

4. Grundlagen des Investierens erlernen

Ich sehe in meinem Freundeskreis, dass entweder große Angst vor Aktien herrscht und Aktien als Zockerei abgestempelt werden, oder dass sehr häufig auch einfach einmal „drauf los gelegt“ und beim nächsten Neobroker der erste Pennystock oder sogar das erste Knock-Out-Zertifikat gekauft wird. Die wildesten Beschreibungen und Ideen kommen dabei auf. Aktien die „viel Kosten“ werden oft als „überbewertet“ angesehen. Andere gehypte Aktien mit sehr hohen Kurs-Gewinn- oder Kurs-Umsatz-Verhältnissen gelten als „billig“, nur weil der Preis der Aktie gering ist.

100% Rendite werden innerhalb von Monaten und Wochen erwartet, weil man jetzt in der Aufschwungphase nach dem Coronacrash eine gute Aktie erwischt hat. Und Teilweise wird das Geld bis auf den letzten Euro in Aktien und Bitcoin investiert, obwohl man noch nicht einmal einen Notgroschen aufgebaut hat. Alles weil man aus Gier sein Geld einfach und schnell vermehren will. Dabei sind die absoluten Einsteiger-Basics zu Aktien, Immobilien und Co. oftmals nicht da – aber man macht Aktien, weil es grad ja alle machen.

Und dann gibt es natürlich auch die Kollegen und Bekannten, die ganz ohne eigenes Nachdenken einfach der Bank in Sachen Geldanlage vertrauen und hoffen, dass das Geld sich dort vermehrt. Der Fonds der Bank wird ohne Murren akzeptiert, inklusive der hohen Ausgabeaufschläge und Verwaltungskosten (Depotvergleich). Da freut sich die Bank natürlich, da Sie damit über die Jahre hunderte oder sogar tausende Euros verdient – Hunderte bis Tausende Euros die man mit seiner eigenen Bequemlichkeit bezahlt!

Ich bin der Meinung, dass diese „Nichtbildung“ gefährlich und leichtsinnig ist. Mit wenig Kapital und als junger Mensch ist das noch nicht so tragisch, wenn man mal einen großen Anteil seines noch geringen Vermögens durch eine Aktie, ein Zertifikat, eine Kryptowährung oder geschlossene Fonds verliert. Aber wenn man mit viel Geld als Familienvater/-mutter „einfach drauf los“ in Bitcoin, Zertifikate, Aktien oder sogar gehebelt in schlechte Immobilien investiert, weil man vom Kollegen einen heißen Tipp erhalten hat oder nicht genug recherchiert hat, kann das sehr böse enden! Und viele Tausende Euros – und die dafür hart eingesetzte wertvolle Lebenszeit – ist verpufft!

Ich behaupte, dass man in Sachen Aktien, Immobilien und Geldanlage zu Beginn mindestens 1-2 gute Bücher (und natürlich Blogs wie meinen 🙂 ) lesen & gegebenenfalls auch gute Podcasts hören sollte, um die absoluten Basics der einzelnen Asset-Klassen zu verstehen und um die historischen realistisch erwartbaren Renditen der einzelnen Assets kennenzulernen. Mit diesem Wissen kann man sich dann an die einzelnen Anlageklassen und Strategien rantasten.

Dazu aber mehr in Teil 2 dieser Miniserie – Finanzen für Anfänger!

Ich wünsche euch wie immer viel Erfolg mit eurer Geldanlage und freue mich auf eure Kommentare

So lege ich an:

Du hast Fragen? Stelle Sie gerne hier, ich antworte dir innerhalb weniger Stunden 🙂